前言

最近小必听到一些企业老板的吐槽:

集团内部一些企业亏损严重,且未弥补亏损即将过期……

有些企业又有大额盈利,需要缴纳企业所得税,能否想想办法,有效合理地利用亏损企业的未弥补亏损……

分析

也许你会说,很简单嘛,发生关联交易业务,将盈利企业的利润转移给亏损企业,但是小必要提醒一句,该方法确实简单有效,但风险却不小。关联企业之间的业务往来,需遵循独立交易原则,根据我国税收征收管理法的规定,企业与其关联企业之间通过不合理的关联交易进行利润转移,税务机关有权进行合理调整。

既然不能通过转移利润来利用未弥补亏损,是否还有其他方法呢?答案就是企业重组——合并。

根据《财政部 国家税务总局关于企业重组业务企业所得税处理若干问题的通知》(财税[2009]59号)(以下简称“59号文”),当企业合并满足特殊性税务处理条件时,被合并企业合并前的相关所得税事项由合并企业承继,即亏损企业的未弥补亏损可由合并后的企业继续弥补。

可由合并企业弥补的被合并企业亏损的限额=被合并企业净资产公允价值×截至合并业务发生当年年末国家发行的最长期限的国债利率。

咨询者:这个是全部的限额吗?

必信天诚:NO!

根据《国家税务总局关于发布<企业重组业务企业所得税管理办法>的公告》(国家税务总局公告2010年第4号)第二十六条,59号文所规定的可由合并企业弥补的被合并企业亏损的限额,是指按《税法》规定的剩余结转年限内,每年可由合并企业弥补的被合并企业亏损的限额。

案例

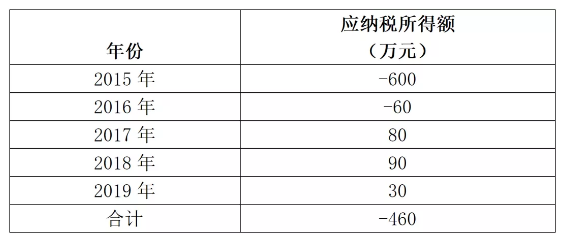

假设甲公司2015年成立,当年开始生产经营,有关情况如下:

各年度盈亏情况(如下表)

企业重组

2020年8月,甲公司被其关联方乙公司(假设乙公司以前年度无亏损)吸收合并,符合特殊性税务处理条件。

合并时,甲公司净资产1700万元,假设当年年末国家发行的最长期限的国债利率为4.1%。

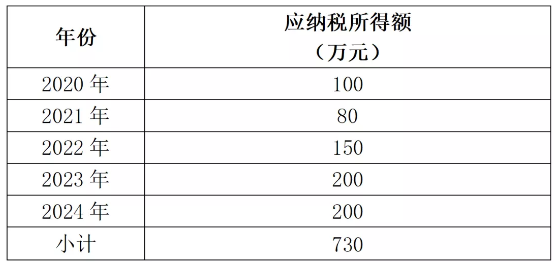

合并后,乙公司的盈亏情况如下表:

合并后亏损弥补的计算与填报

合并时,甲公司尚有可弥补亏损400+60=460万元

合并时可由合并企业(乙公司)承继弥补的甲公司亏损限额=1700*4.1%=70万元

假设合并后乙公司每年均有足够的盈利弥补亏损,那么:2020-2024年共可弥补合并前甲公司的亏损限额合计350万元(70*5)

但是实际能否弥补这么多呢,我们再详细分析?

如本例中2015年的亏损,2020年已为第五年。2020年盈利100万元,但当年可由合并企业弥补的被合并企业亏损的限额为70万元,因此,2020年只能弥补70万元,而且2015年尚未弥补的亏损330万元,不得再结转下一年。

2016年尚未弥补的亏损60万元可结转至2021年弥补,因2021年盈利80万元,且60万元未超过计算限额70万元,因此可全部弥补,补亏后应纳税所得额20万元。

综上所述,受企业合并亏损结转限额的限制,最终只能弥补合并前亏损70+60=130万元,当时结转的亏损460万元中,有330万元未能弥补,也不得向以后年度结转弥补。

小必提醒

如集团内有未弥补亏损预计无法弥补,则应在到期之前早做谋划,合理利用企业重组的优惠政策,避免造成税收浪费,这样的税收优化方案合法合规。